家計金融資産において日米で大きな差があることがわかりました。家計金融資産を一人当たりの換算にするとに日本1400万円に対して米国は約2倍の2800万円!どうしてこんな差がつくことになっているのでしょうか。

家計金融資産とは株式・投信・年金・保険・現金・預金・その他を含んだ資産になります。金融的に価値があるものすべての資産ですね。

これには様々な要因があると思いますが、最も大きな違いの一つが年金制度の違いが原因になっていると考えられます。

下記記事において日米の給与所得においても2倍の差があることをお伝えしました。ただし米国はインフレですし、更に物価や医療費が日本より遥かに高い。だから給与所得ほどの差はないのではという意見が沢山ありました。

しかし家計金融資産も米国の方が日本の2倍となると、資産運用においても米国の方が優れてるのでは?という結論になり得ます。

今回は年金制度の違いから金融資産の日米の差の説明、そして今後日本人が資産運用において資産拡大するためには何をすればいいかをお伝えしたいと思います。

では米国株投資ブロガーもみあげの「【資産運用】日本人資産1400万円!米国人資産2800万円!資産格差は年金制度の違い?」をお楽しみください!

日米の金融資産

日本の金融資産

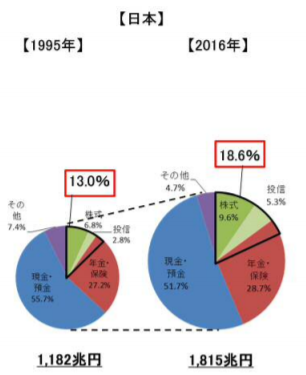

日本の家計金融資産は1995年に1,182兆円でした。2016年においては1,815兆円まで増加しています。約1.5倍になったということですね。

人口に関しては1995年が1億2500万人、2016年は1億2700万人ということで、一人当たりの金融資産は1995年は940万円、2016年は1420万円という事になります。

人口はほとんど変わっていませんが、一人当たりの金融資産は1.5倍になっていると結果です。意外に頑張ってます!

下記円グラフは日本の金融資産の1995年と2016年の総額と、その金融資産の内訳になります。

米国の金融資産

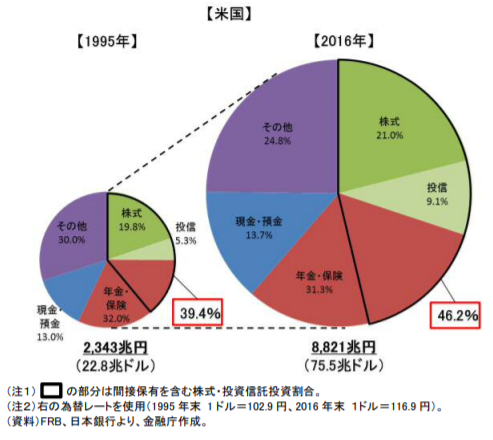

米国の家計金融資産は1995年に2,343兆円でした。2016年においては8,821兆円まで増加しています。約4倍になったということですね。

人口に関しては1995年が2億6000万人、2016年は3億2000万人ということで、一人当たりの金融資産は1995年は900万円、2016年は2750万円という事になります。

人口も増加していますが、それ以上に金融資産が増加して一人当たりの金融資産は3倍になっています。

下記円グラフは米国の金融資産の1995年と2016年の総額と、その金融資産の内訳になります。

日米比較

1995年は一人当たりの金融資産日本940万円、米国900万円で米国の方が少ない。

2016年は一人当たりの金融資産日本1420万円、米国2750万円で米国が約2倍の金融資産を保持してる。

どうしてこんなに差がつくことになっているのでしょうか。もちろんインフレとデフレの差はあると思います。それによる給与所得の差もあります。

たた最も大きな違いは年金制度の違いと、そして年金制度の利用方法・利用率にあると考えています。これに関して説明していきます。

日米の公的年金

日本の公的年金

●基礎年金

40年納付で月額6.6万円

●厚生年金加入で夫のみ就労の平均的世帯の年金額

月額23万円

上記は資料が少し古いですが、昨今年金問題が有名になり、年金では老後は暮らしていけない。2000万円が必要だという事が大きな話題になっています。世界的に見ても日本の公的年金は非常に大きく、これ以上は望めないというのが現状です。

米国の公的年金

受給者平均額(推定)

単身:1,229ドル(約122,900円)

夫婦(配偶者が自己の年金を受給しない場合):1,994ドル(約199,400円)

1ドル=100円で計算

年金総支給額は現時点では日本の方が手厚い、米国は1982年以来再び、支出が収入を上回ったので、その給付を補うため、3兆ドル(約330兆円)のリザーブ(社会保障トラストファンド)の資金を使わざるを得なくなり年金制度が破綻しかけています。

米国は更に2034年までにこのリザーブ資金が底をついて、支給額が25%カットされる事が予想されてるみたいです。

アメリカも年金問題か? | 税理士法人奥村会計事務所 | 相続対策、海外税務、開業相談、税金、確定申告|大阪・東京・LosAngeles CA USA

インフレの米国ですから、当然物価上昇が予想される。ただでさえ目減りする公的年金では到底生活できない。そうなると米国は個人で年金という原資を作る必要があり、米国の401KやIRAといった年金・節税制度の併用で公的年金不足分を自分の力で補いなさいと国から政策として出ている状況です。

日米の比較

公的年金総支給額は現時点では日本の方が手厚い。ただし上記で比較したように両国とも今後公的年金の支給額は年々落ち込んでいってるのが目に見えてる状況です。

日本は公的年金の補助として、iDecoと積立Nisaを推奨。アメリカは401KとIRAを推奨しているという構図になっています。この年金制度で現状は大きく差がついています。それを次で説明します。

米国の年金制度

米国の年金制度には大きく分けて3つの制度があります。公的年金・401K・IRAです。公的年金制度は先ほどの説明で割愛して、401KとIRAは下記になります。

・401Kが雇用主と従業員が互いに積み立てる年金制度

・IRAは個人が積み立てる退職年金勘定

iDecoが個人型確定拠出年金となるので、401Kはいわゆる日本でいうと企業型DC(企業型確定拠出年金)となります。

iDecoが米国IRAと考えると、積立NISAは年金補助の節税制度、NISA・ジュニアNISAは5年という短期なので年金的ではないので仕組み的に違うと思います。いつでも引き出し可能であるという点では米国の節税制度より柔軟性が高いと考えてもいいかもしれません。

日米年金制度の違い

では公的年金制度以外においての、年金・節税制度に関しての日米の比較を行っていきます。

まずは日米年金制度比較の詳細です。企業型確定拠出年金・個人型確定拠出年金・長期節税制度の3つにおいて日米で比較しています。

*日本の年金制度の加入者の数はダブリがわかりずらい為、少し多めになっています。

上記を更にシンプルに比較したのが下記リストになります。これによって大きな差がわかると思います。

年金・節税制度の加入者割合が米国は日本の5倍!実に成人国民の半分以上が公的年金を除いた年金・節税制度を利用してるんです。

更に50歳を超えると米国の年金・節税制度積立可能金額は上がります。年間で401Kが19000ドルから25000ドルまで上限アップ、IRAが6000ドルから7000ドルまで上限アップ。上限が50歳以上だと32000ドルになるんです。日本と更に年間で200万円以上の差がつくことになりますね。

上記公的年金の縮小に関して米国政府からすでに個人での資産運用を促されていること。そして米国では確定申告を個人でしなくてはいけないこと。これが年金・節税への個人の強烈な認識につながってることが日米との加入者の差だと考えられます。

日米の資産運用比較

日米の資産運用比較

家計資産運用比較にも記載があったのですが、日本の資産運用と米国の資産運用の中身も大きな違いがあります。

まずは先ほどの金融資産内訳をリストに変更してみたので、ご確認してみてください。

*年金はここでは公的年金です。

最も注目するべき点は株式・投信信託割合の差だと思います。なんと割合的に米国の方が30%近く多いという事になります。

これが大きな違いになって表れています。米国の方が5倍年金制度を利用しつつ、更にリターンが大きい資産運用の株式・投資信託を選択してるという事になります。

現金・預金率の差のほとんどを株式・投信信託に回してるという状況ですよね。

補足ですが、米国は定期預金みたいな預金でも利率はインフレ分を換算して2%以上はつきます。また保険に関しても終身・養老などの積立系も日本より遥かにリターンが大きいということも念頭においてみてください。

米国人の資産運用は長期目線

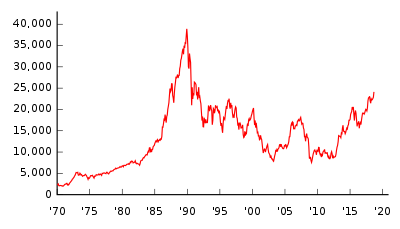

これは日経平均と米国のS&P500のインデックスの差かもしれないですが、日経平均を見ると長期での右肩上がりを信じるのが難しくなっています。

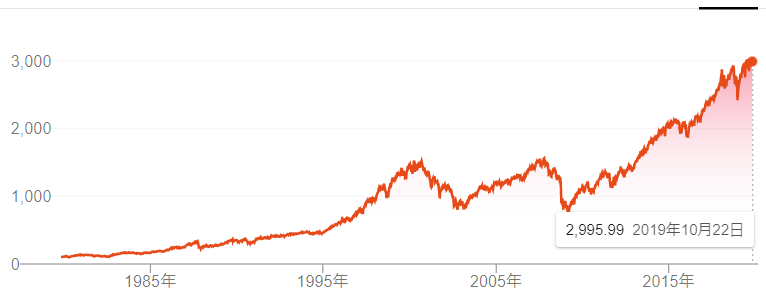

それに対して米国のS&P500インデックスは長期的にみたら右肩上がりなんですよね。だから長期的には株式は資産を増やすから米国人は短期的な売却をするという視点がないかもしれません。

日経平均株価とS&P500どっちがいいという論争は置いといて、経済成長の形が日本と米国が違うことによって、国民の投資という資産運用の考え方に与える影響は大きいと思います。

またトランプ大統領に関してもS&P500を過去最高値に持っていくことにこだわって政策を行っているのも強烈な後押しかもしれません。これだけインデックス関係への投資が盛んなら、株価減少は国民の大きな反発を買うことになるので当然ですよね。

米国の年金制度の資産額

公的年金制度以外の利用に関しては、米国は調べたところ中央値が600万円、平均値が2300万円を節税制度401KとIRAで資産運用しているみたいです。

平均値を見ると大きな金額に見えますが、中央値を見ると600万ということは上記米国年金制度をフルで活用できていないという事ですよね。

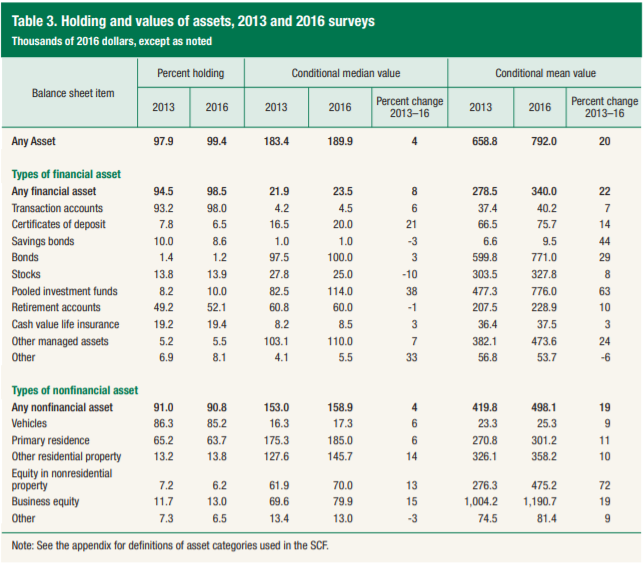

*上記Retirement accounts(リタイアメントアカウント)が年金制度の利用率になります。例2016年の利用率は52.1%、media valueが61千ドル=610万円、mean velue が平均値 228.9千ドル=2300万円ということになります。

日本の年金制度が上限額が年間100万ちょっとですので、6年間マックスで利用すれば米国の中央値は越えれるという事です。

米国は過去 20 年間で、その残高に占める投資信託の割合が、401(k)では約 30%から約 60%に、IRA では約 40%から約 50%に増加してきてきています。

更に401Kで利用するのは米国人はMutual fundやETFといった投信がメインという事です。IRAでも株式はETFを利用するのがほとんどみたいですよ。

最近記事にしたのですが、インデックスファンドがアクティブファンドを上回ったのは上記背景が間違いなくありますね。

米国株投資家は皆さんが思ってるような個別株式投資ではなく、投資信託やETFを利用したインデックス投資家がメインだという事です。おそらく投資という意識自体ないんじゃないでしょうか。

年金と節税の為に、給与所得の中から可能な限り401KとIRAを利用する。それを毎月コツコツ行っていってるのが実は米国人の資産運用方法だという事になります。

これはもみあげも理解できていませんでした。そしたら日本人がどうすればいいのかおのずと回答が出てくると思います。

利用データ&サイト

今回は大量にデータを必要としたので、活用したデータ&サイトをひとまとめにしておきます。ほぼ全て公的機関から手に入れたデータになりますので、データベースとしては問題ないと思います。

平成28年度の金融庁レポートをベースに日米金融資産額の比較をしています。資料としても非常に面白く勉強になるので、是非!

https://www.fsa.go.jp/news/29/Report2017.pdf

ページ50

米国の金融資産の運用方法など状況調査

https://www.federalreserve.gov/publications/files/scf17.pdf

日本の証券会社利用状況

http://www.jsda.or.jp/shiryoshitsu/toukei/data/files/h30/H30houkokusho1.pdf

http://www.jsda.or.jp/shiryoshitsu/toukei/files/kojn_isiki/20181001ishikichousa.pdf

平成30年度 証券投資に関する全国調査(個人調査) | 日本証券業協会

日本の年金制度調査

企業型DC

iDeco

確定拠出年金の加入者数データ

アメリカの401K こちらは個人サイトになるので、駐在員は必見!

日本と米国の人口動態比較資料

まとめ

いかがでしたか?「【資産運用】日本人資産1400万円!米国人資産2800万円!資産格差は年金制度の違い?」を記事にしました。

日米の金融資産比較から日米の年金制度の違い・利用率・利用方法などをお伝えしてきました。

これを見て日本人は資産運用で何をすればいいのでしょうか?答えは明白だと思います。とにかく年金・節税制度を所得の中から最大限利用して長期目線でコツコツと投資していくしかないんです。

(年金問題と増税はどうしようもないので、だったら個人で資産運用できる年金・節税制度の上限アップと選択肢の拡大は国には訴えていきたいですね。)

現在資産運用で最も効率的なリターンを出すのはiDecoと積立NISAであるといえるかもしれません。日経平均関係のインデックス投信を選択するかどうかは個々の判断にお任せしますが、少なくとも米国含めて世界経済は長期で上昇していかないとおかしいです。

米国との金融資産には大きな開きがありますが、米国の中央値だってまだ600万円です。

日本人がその所得の中から年金・節税制度を可能な限り利用すれば、日本でだって豊かになれる可能性があるんです!(むしろ物価面を考えれば金融資産が米国並みになれば日本で暮らした方がはるかに豊かです。)

では皆さんの年金・節税制度利用による明るい資産運用を願って!

*投資判断はあくまで自己責任で

Keep your finger's crossed!

↓応援ポチっとありがとうございます!↓

↓面白かったら是非ともシェア願います↓

<関連記事>

自分は米国株投資によって資産運用をしています。入金力ももちろん高めていますが、1年間で資産を大きく増やすことができています。

自分は資産運用は保険や貯金では行っていません。外貨建て保険を解約した理由の記事です。