【T】AT&T銘柄分析を今回は行っていきたいと思います。高配当でそして比較的ボラティリティが低い、米国株投資家の高配当戦略を採用する投資家には人気がある銘柄になります。

【T】AT&Tは現在は株価は34.85、 PERは15、配当率が5.9%となっている為、成長株というよりは安定的に配当を狙っていく米国株高配当の通信インフラ銘柄になりますね。

また今回はまずは【T】AT&T,【VZ】ベライゾン 、【CMCSA】コムキャスト、そして【S】スプリント&【TMUS】Tモバイルの合併も含めてその5社を個別で銘柄分析を行っていきます。

そして最終的にはアメリカ駐在員かつアメリカ在住歴7年のもみあげから見るアメリカの通信インフラ状況の生情報をお伝えして、米国通信業界を包括的に理解できるようにしたいと考えています。

米国株投資家にとっても、アメリカ事情を知りたい皆さんにとっても有益な記事にできるように作ってあります。皆さんの理解が深まるお手伝いが出来たら幸いです。

ではもみあげ米国株投資家のブログお楽しみください!

*投資判断はあくまで自己責任で

【T】AT&T銘柄判断

【T】AT&Tに対してのもみあげの銘柄判断は可もなく不可もなくです。これといった特徴もなく成長性もそこまでは期待していなのですが、もみあげのアメリカ駐在の経験からこの企業が衰退することは実はまだ想像がつかないんです。

これはアメリカの通信インフラ状況の最終的なまとめにおいて、再度お伝えすることになるのですが、日本とはそもそも国土の広さが違う。そして通信インフラというインフラを設置した場合の設備投資費用に莫大なコストがかかる。

更にAT&Tはベライゾン・Tモバイル・スプリントとは違っているのはモバイル通信インフラだけじゃなくてホーム通信インフラ(ケーブル事業)も所有しています。コムキャストが競合になりますね。

アメリカの国土は日本の25倍です!想像してください。そこに他の通信インフラ企業が簡単に切り込めるかどうか。

そのインフラを既に完成させて所有している巨大企業AT&Tはそれだけでアメリカにおいて寡占事業を展開しているとも言えます。

その点を考えただけでも、【T】AT&Tが短・中期で企業の屋台骨が揺らぐようなことはあり得ないと考えています。

また通信セクターに属するために不況に強く比較的ボラティリティが低い。そう考えるとPFの一部に組み込んでおいて、安定的に配当だけを得るために利用する銘柄といえるかもしれません。キャピタルでの利益は正直期待していません。

もみあげが【T】AT&Tの配当に関して分析した記事になります。こちらもどうぞ。

【T】AT&T財務&チャート分析

世界最大規模の通信ネットワークインフラ企業といえるAT&Tのまずは財務とチャート分析を行っていきます。

【T】AT&T

予想PER : 9.6

配当率 : 5.97%

連続増配 : 35年

創業1983年・アメリカ合衆国テキサス州ダラス

負債は世界1位 $1800億 (2位ベライゾン$1100億、3位コムキャスト$1080億)

財務分析

*単位は全てUSD Millon

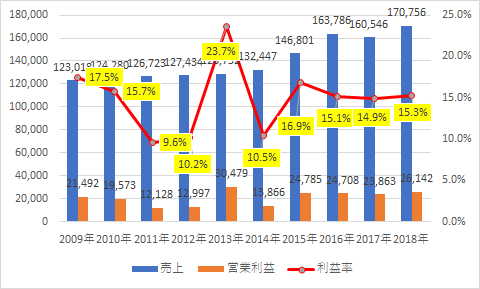

売上・営業利益・利益率)

売上は2016年から上昇し始めていますね。流石に2018年においてはアップルについで全米2位の売上を誇る会社です。売上規模はすさまじい物がありますね。ただ営業利益が15%はVZの20%と比較すると物足りなく感じます。

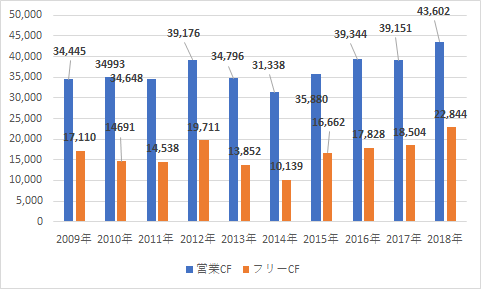

キャッシュフロー)

キャッシュフローは潤沢にありますね。営業キャッシュフローも上昇はしています。フリーキャッシュフローも設備投資などにかかってはいるのでしょうが、既に大枠の設備投資が終了しているために、十分な余力があるのが分かります。

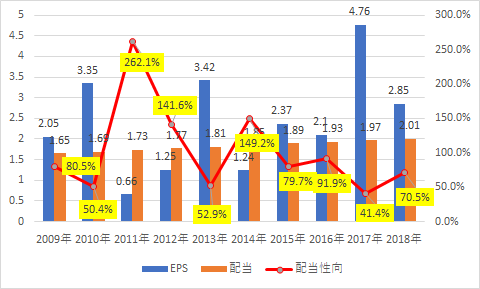

EPS・配当・配当性向)

17年は税制措置があった為に、特別なパターンと考えればいいと思います。それ以外は配当性向に関しては100%を超えてる年もありますが、営業キャッシュフローが潤沢にあるというのがベースなので、配当性向は直近の2018年を参考にすればいいかと。70%ならまだ配当余力はありそうですね。

チャート分析

チャートは2016年までは上がり続けていましたが、営業利益率やEPSに陰りが見え始めてからはさえない状態が続いていますね。現在はまた回復してきていますが、これ以上の伸びはあまり期待できないかもしれません

*StockCharts

財務・チャート分析まとめ

有利子負債額が世界1位の$1800億ありますが、稼ぐ力に関しても米国2位の力は財務からも見えると思います。また2018年のTime Warner買収完了によって、2018年からは売上が上昇していますね。但し$1080億した買収金額に見合うとマーケットはまだ判断しておらず、株価は不安定で停滞している状況です。

今後AT&Tの思惑通り通信とコンテンツのシナジー効果をだして成長路線に再度乗れるかが注目されるところです。

AT&T決算

AT&Tの決算はアナリスト予想を上回る事はできました。大きなサプライズは無かったです。売上はこのままいけば2018年を上回る事はできそうですね。

Q2決算)

AT&T決算 (NYSE:T) Q2'19

— 米国株 決算マン (@KessanMan) July 24, 2019

EPS(Non-GAAP) $0.89 予想 =

売上 $45B (+15.3% Y/Y) 予想 =

株価は時間外で+0.3%https://t.co/pEZORUxrkJ pic.twitter.com/A9DC8JZAyn

AT&T決算 (NYSE:T) Q1'19

— 米国株 決算マン (@KessanMan) April 24, 2019

EPS(Non-GAAP) $0.86 予想 =

売上 $44.83B (+17.8% Y/Y) 予想 -$270M

米国通信大手。時間外株価-1.5%

PDF: https://t.co/iYY82aTzUG pic.twitter.com/5yUIbXRq61

Time warner買収によって売り上げは上昇していますが、4年ぶり減益という事です。自社株買いをするキャッシュの余力は先ほどの財務分析からわかるようにありますが、収益を改善させる取り組みに期待したいですね。

【T】AT&T銘柄分析まとめ

【T】AT&Tの財務とチャート分析を見てみて、足元で直ぐに崩れることはなさそうだけど、株価の成長は望めなそう。配当はまだ配当余力がありそうなので継続できそうだというイメージを持たれた人が多いと思います。

Time warnerのシナジー効果が経営陣の発言通りいけば、成長路線に乗れるかもしれないけど、収益性が落ちてるのはリスクと考えると思います。

実際下記記事の様にベライゾンと比較した場合は、ベライゾンへの投資に軍配が上がりがちですね。

ホルダーのもみあげですら、今両方どちらかを選んでいいと言われたら、ベライゾンを購入する可能性はあります。

ただしAT&Tの方が感覚的ですが、AT&T内のセクター分散的にはボラティリティが低いとも思っています。それはホーム通信インフラ、モバイル通信インフラ、コンテンツと分散されているのが大きいかと。この部分がメリットでもありデメリットでもあると考えれると判断します。

通信インフラのホーム(ケーブル事業)はコムキャストと同じ事業になります。但しコムキャストの方が回線が強く、AT&Tはどちらかというと弱い回線で料金が安いというのが特徴になりますね。

AT&T vs Bell Canada

同じ通信インフラセクターで似たような業態を取ってる銘柄でBell Canadaという銘柄があります。こちらも高配当で但しアメリカではなくカナダです。

【BCE】Bell Canada(BCE)

予想PER : 17.15

配当率 : 5.24%

連続増配 : データ無し

創業1880年・カナダケベック州モントリオール

カナダで9番目に大きい企業。通信インフラ。また投資家としてはレイ・ダリオが保有。下記比較記事から見ても高配当として魅力的かも。

まとめ

いかがだったでしょうか?【T】AT&T銘柄分析を今回は行いました。

通信インフラは地味なんですよ。しかも株価もあまり成長しないし、通信インフラ自体が自国内に限定されてしまってるから、アメリカ国内だけの産業なんですよね。

実はその点が一番重要で、設備投資・規制・そしてアメリカの人口動態が年々増加してるという事が強みだと考えると、通信インフラへの考え方が変わってくると思います。

但しAT&Tだけを分析したとしても全体像をつかむのは難しいと思うので、AT&T以外の通信インフラ関連の米国株企業分析も連続してお伝えしていきますので、楽しみにしていてください!

*投資判断はあくまで自己責任で

Keep your finger's crossed!

<関連記事>

消費財セクターに属しますが、ケーブル事業をメインで行っている【CMCSA】コムキャスト銘柄分析記事になります。呼び名は「EVIL」です。

最大のライバルになるベライゾンの銘柄分析記事になります。常にAT&Tと米国株投資家には比較される銘柄ですね。

T-MobileとSprintの銘柄分析になります。合併成立後で5Gで後れを取れば、AT&Tは窮地に立たされる可能性があります。

↓読み終わりにポチっと!むっちゃ嬉しいっす!↓