3月の配当金は6.5万円でした。配当金収入は長期投資家として非常にありがたいのですが、自分は配当率などはほとんど意識しておらず、優良銘柄に淡々と積み立てる事で配当金を積み重ねていくのが投資方針です。

例えば今回の様に原油安になった場合に、減配がちらつくようなエネルギー銘柄があったとして配当率が10%近くになったとしても全く投資したいとおもいません。それ位配当率には興味がない投資を継続しています。

自分はトータルリターンを重視した投資戦略を継続しています。今回の暴落を経験して余計に自分の投資戦略の軸が確固たるものになりましたし、その理由もお伝えしたいと思います。

・資産形成期にトータルリターンが低い投資をしたくない

・それでも月間配当金が多い理由の詳細

ではもみあげ米国株投資家の「【米国株】3月配当金6.5万円!配当率無視のトータルリターン配当金戦略」をお楽しみください。

*投資判断はあくまで自己責任で

トータルリターン重視

トータルリターン比較

自分の投資戦略は今回の暴落を経験してもやっぱり変わらなそうです。トータルリターンを重視していく事にフォーカスしていくと思います。

今回の暴落で注目されてるのは原油安によるエネルギー株の下落が特に大きいとおもいます。エネルギーセクターは年初来で25%も下落しています。他のセクターは10%以下にも関わらず。

例えば2019年から現在までのリターンを生活必需品で無くならないと予想されてるP&GとエネルギーセクターのXOMで 比較してみたいと思います。(マイクロソフトと比較しようとしましたが、差がつきすぎて、またフェアじゃないとも思ったのでやめました)

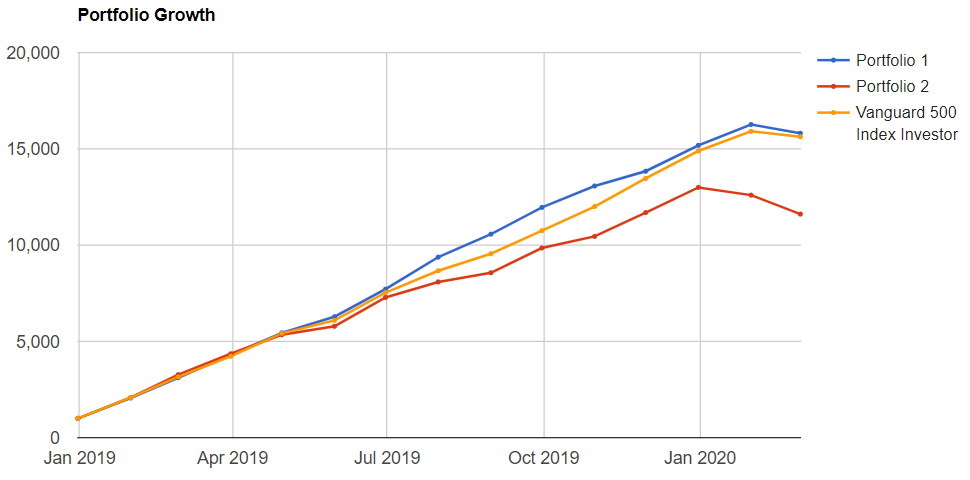

2019年からの配当金込みでのリターン比較です。1000ドルずつ毎月積み立てていった場合の比較が下記になります。

青線:P&G 配当率2.7%

赤線:XOM 配当率9.28%

黄色線:SP500 配当率2%

P&Gのリターンが15800、XOMのリターンが11600で4000近くたった1年ちょっとでついてしまう事になります。自分としては到底これは受け入れることができないリターンの差になります。

逆に言うと今の非常に割安な水準でXOMを仕込むという考え方もできますが、自分は原油価格にそれほど明るい見通しをもっていないため、それにも躊躇してしまいます。

トータルリターン重視の理由

誤解しないで欲しいのは配当金や配当率重視の投資戦略を否定してるわけじゃないんです。例えば自分の資産はいま2500万位です。今現在資産形成期だと思っています。これが5000万以上の人だったらどうでしょう?資産形成が終わっています。

その状況なら資産運用として配当金戦略に切り替えて、配当金だけでもある程度の年収を見込める事になります。あくまで自分の資産と年齢などを考慮して投資戦略を変更していきたい。だから今はトータルリターン重視が戦略的に自分としては理にかなってると考えています。

ただ資産も少ないうちから配当金を重視しすぎても、皆さんが望むような5000万円以上、1億円以上の資産を形成するのはトータルリターンの観点から難しいとは思っています。

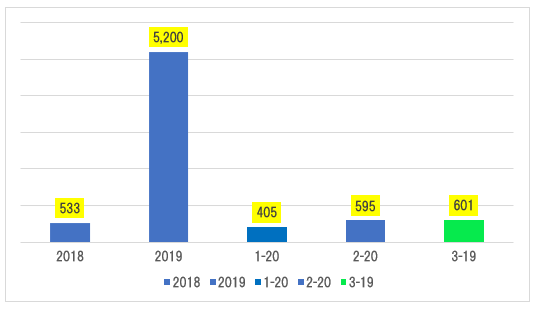

3月配当金 6.5万円($595)

3月配当金実績の結果は約6.5万円($601)になりました。

現在の株価下落局面において配当金はメンタル的に非常に心強いといえます。業績が悪化して減配や無配という状況にならないと信じれる銘柄を保有しておけば、配当金は確実に入手できる株式投資のメリットだからです。

もちろん上記配当は全てもみあげが運用で利用している米国証券会社のCharles SchwabにてDripの制度を利用して配当再投資しています。

*DRIPは配当金をそのまま手数料無しで、配当をだした銘柄にそのまま再投資できる仕組みになります。複利での資産運用の大きな力になるシステムです。

配当金はとにかく減配しない銘柄やETFにコツコツと投資を続けて、配当金も積み立てていくことによって大きく増加させることが可能です。

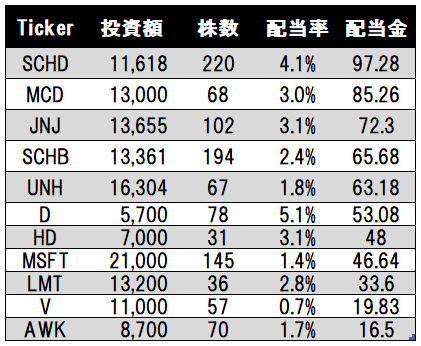

配当金明細

配当明細になります。3月も配当金として非常に大きな月になりました。理由としては3月に配当が入る銘柄が非常に多かったからです。自分の投資銘柄中約半分が3月に集中していることがわかります。

但し【MCD】と【HD】は既に売却してしまったために、今後はこの2銘柄からの配当は期待できないです。

配当予定

4月配当予定

4月の配当予定は今のところ下記5銘柄からの配当金を予定しています。

【PEP】ペプシコ:スナック中心の生活必需品、配当率3.2%

【KO】コカ・コーラ:飲料水中心の生活必需品、配当率3.8%

【MO】アルトリア:米国内のみタバコ販売、配当率9%

【PM】フィリップモリス:米国覗いた世界でタバコ販売、配当率6.5%

【CMCSA】コムキャスト:通信とコンテンツ、配当率2.6%

【PEP】と【KO】をのぞいて既に3月中に全て売却してしまっているので、もしかしたら配当金がはいってこないかもしれません。となると4月の配当金は非常に少なくなってしまうのですが、それはあまりきにしていません。(今後この期間の配当金を増やす銘柄の購入などを検討することもあるかもしれません。)

まとめ

では「【米国株】3月配当金6.5万円!配当率無視のトータルリターン配当金戦略」をお楽しみ頂けたでしょうか?

3月の配当金実績と何故自分がトータルリターン重視の配当金戦略であるかお伝えしてきました。配当金は自分ももちろん大好きです。但し配当率などは全く重視していません。

配当率を含めてトータルで自分にとって見合った銘柄に投資を継続していくと思いますし、まだまだ資産形成期です。自分としては資産の合計額を増やしたい、それにはバランスを見ながらトータルリターンを最も望める銘柄に投資していくと思います。

もちろん将来のリスクも回避するために分散も忘れずにです。

では皆さんの米国株投資の配当金による長期的な資産運用を祈って!

*投資判断はあくまで自己責任で

Keep your finger's crossed!

↓応援ポチっとありがとうございます!↓

↓面白かったら是非ともシェア願います↓

<あわせて読みたい!見たい!>

この下落相場の局面において、配当金戦略を用いたいなら是非とも高配当ETFで投資してみてください。高配当銘柄よりは遥かにリスクが低く誰でも配当金戦略を実現できます。

高配当SPYDのトータルリターンの低さを弱点を補うにはVTIとVOOどちらがいいのか検証した動画です!