配当金の不労所得が2020年まで非常に流行していました。その後コロナショックの後はハイテクグロース系が大躍進。そして高配当での運用が疑問視されていましたが、現在は利上げやQTによる金融引き締めフェーズにはいって、再度高配当が注目されることになっています。

ハイテクなどの成長株が有利か、それとも高配当が有利か、バリューとグロースはどちらがいいなど議論になりますが、時代や状況によって変化するのは当然だと思います。

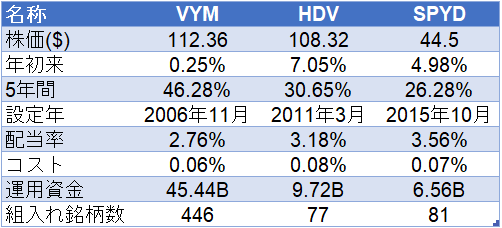

今回は高配当ETFに注目して、3ETFを改めて比較してみたいと思います。VYM・HDV・SPYD比較です。最新のデータからのアップデートです。(2022年4月15日)

米国株投資家もみあげの「高配当ETF比較!不労所得の長期投資向け(VYM・HDV・SPYD)」をお楽しみください!

*投資判断はあくまで自己責任で

現状のマーケット

銘柄の特徴

現状のマーケットをまず見ていきましょう。銘柄のヒートマップを年初来で見てみます。お気づきだと思うのですがエネルギー、生活、ヘルスケア、公益などが今のマーケットで好調です。通常金利が上昇すると公益が弱くなるのですが、そうではなく今は利回り重視の銘柄が選好されてる状況です。金利や金融引き締めがあるとどうしても資本を利用して成長に投資する成長株が弱くなるとシンプルに考えればいいと思います。

セクターの特徴

セクターを見てみても明らかに特徴が出ています。エネルギーはほぼ一人勝ち、そしてナスダックのショート系が有利、耐えてるのは生活や公益というのが明らかです。コモディティもインフレを意識されて選好されています。

医療ですが、例えばXBIはバイオ系のETF、XLVは通常医療、20%位の差がついています。こういった部分も資金の流れを感じることができますよね。

高配当ETFサマリー

今回比較するVYM・HDV・SPYDのまずはサマリーを簡単にまとめましたので、目を通してみてください。それをみてから今度は個々にどんな内容かをチェックしていきます。

VYM

VYMの特徴:安定感が最も高い老舗ETF、いってみれば高配当ETFのVOO

トラッキング:FTSE高配当利回り指数。このインデックスは、REITを除く高配当の米国企業を選択し、時価総額で加重平均しています。

ポートフォリオターンオーバー8%

MAX drawdow:35% 3月31日(コロナショックで約1か月で)*直近5年間で最も下落した率。

https://www.etf.com/VYM#overview

5年間チャート

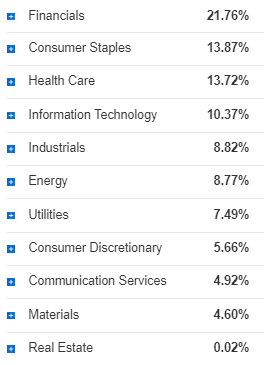

組入れセクター

金融セクターが最も上位です。となるとどちらかというと景気に左右されやすいセクターという判断ができます。それを中和するために生活必需品が2位に来てると考えれます。

組入れ銘柄(上位10社で全体の22%)

時価総額加重平均なので、上位銘柄の比率は抑えめです。成長株ともいえるHDが上位に入ってるのも特徴的ですね。

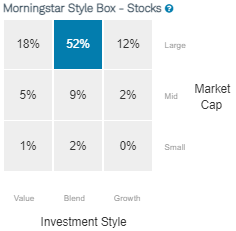

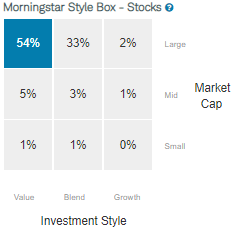

組入れサイズ

特徴として中庸の組入れ方をしてる部分です。大型のみである程度キャピタルも狙いつつ、配当も受け取るという戦略になります。

*ポートフォリオターンオーバーとはポートフォリオに組み入れる株式などの有価証券が一定期間内にどれだけ頻繁に売買されたかを示し、ファンド内の取引活動を計る尺度になります。 取引コスト抑制の観点から、ターンオーバーが低いほうが好ましいとされます。

https://www.etf.com/SPYD#efficiency

HDV

HDVの特徴:売買頻度が高くトレンドフォロー型のETF

トラッキング:高い収益性と配当の持続性を基準に選別された、75の高利回り米国株式の配当加重インデックス

ポートフォリオターンオーバー 75%

MAX drawdow:37% 3月31日(コロナショックで約1か月で)*直近5年間で最も下落した率。

https://www.etf.com/HDV#overview

5年間チャート

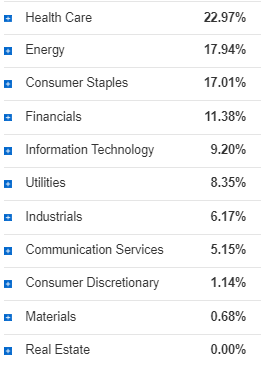

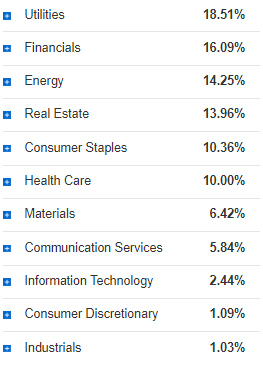

組入れセクター

医療が1位の高配当ETFです。ただ依然と比較してかなり組入れ変化しています。

2020年2月に以前自分が比較した時の資料ですが、HDVが大きくセクターが変化したのがわかります。

組入れ銘柄(上位10社で全体の54%)

上位10社で54%を〆るETFという事は、この10社が不調になった場合はどうしても影響を受けます。逆に好調の場合はこの勢いが持続すると考えればいいです。

組入れサイズ

完全にバリュー大型寄りの組入れサイズです。バリュー不利になった場合はどうしても株価は停滞します。

SPYD

SPYDの特徴:均等型の珍しいETF、配当率が最も高いが暴落には最も弱い。

トラッキング:S&P500から選ばれた高利回り銘柄80銘柄で構成されるインデックスです。銘柄は均等に加重されています。

ポートフォリオターンオーバー39%

MAX drawdow:46% 3月31日(コロナショックで約1か月で)*直近5年間で最も下落した率。

https://www.etf.com/SPYD#efficiency

5年間チャート

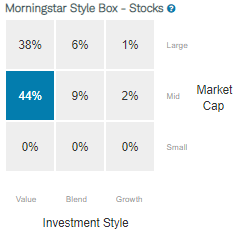

組入れセクター

公益が1位、そして景気敏感な金融が2位。4位に不動産がはいってるのも他のETFとは明確に違う点。景気に左右され過ぎずそして高配当をキープするための組入れセクターと言えそうです。

組入れ銘柄(上位10社で全体の15%)

組入れサイズ

バリュー中型よりです。大型よりどうしても安定感が欠けるリスクと引き換えに配当率が高くなってると考えればいいです。

おさらい

再度高配当ETF3種類をザクっとおさらいしたいと思います。簡単に特徴を書きだしていきます。

VYM

ある意味最も堅実なETF。リーマンショックとコロナショックを乗り越えても常に安定したパフォーマンスを出してきたこともあり、配当率は最も低いが将来を考えて堅実運用を考えてる人向け。446社の組入れで分散も効いてる。またコストやポートフォリオターンオーバー・運用資金を考えても安心感は一番上かと。今年は最もパフォーマンスが悪いので、ある意味今投資するのは逆張り、但し金融などが復活する際はパフォーマンスが最もよくなりそう。

HDV

今回で最も組入れをモメンタムに従って変化させてると感じたETF。以前はエネルギーがほぼ主流だったのですが、今は医療が組入れ最上位。ポートフォリオターンオバーが多いためコストが他よりも高い。ただ現在の状況が続くなら最も順張りをしてるETFだと思う。トレンドフォロー型ともいえそう。

SPYD

配当利が最も高い。2015年に作られたステートストリート肝入りのETF。コロナショックで減配もあり、不安視されたが、見事に乗り越えた。但し暴落には高配当=財務的に問題がある企業ともいえるのでマックスドローダウンが最も大きい(下落率)。

SPYDに投資する人の特徴としてマーケットが大きく下落してる時に大きく買い増しして成功してる人が多い。今投資するのは中庸。

まとめ

では「高配当ETF比較!不労所得の長期投資向け(VYM・HDV・SPYD)」をまとめていきますね!

高配当の個別銘柄は個別銘柄としての難しさがどうしても付きまとうので(決算や不祥事など)、ETFを利用するのが最も成功しやすいのは間違いないです。老後資金として長期で不労所得を得るために利用しやすいのは間違いないです。インデックスの4%の取り崩しよりはメンタル的に楽な可能性があるからとも言えそうです。

ただ昔は自分も間違ってましたがETFでも減配はあります。実際にSPYDもコロナショックで減配しています。その点は注意を(直ぐに戻しましたが)

また今のマーケットは守りながら着実に増やしていくフェーズと考えると、こういった高配当ETFが注目されてるのは間違いないです。インフレでマーケットが苦しめば苦しむほど優位性は高まりそうです。(QYLDはオススメはしませんが・・・カバードコールという特徴をオプションで知ってる場合、どうしてもプレミアの減価を考えちゃうので。)

ただたった3種類のETFでも詳しく見ていくとこれだけ違うので、しっかり吟味していきたいですよね。長期投資を考えてるなら尚更納得感のあるETFを選んで欲しいです。

*投資判断はあくまで自己責任で

Keep your fingers crossed!

↓応援ポチっとありがとうございます!↓

↓面白かったら是非ともシェア願います↓

<書籍出版>

ソーテック社さんから書籍が出版されています。米国株の基礎、今後の見通し、銘柄選定の方法など、自分がわかる限りの情報をばっちり記載していますので、ご興味がある方は是非どうぞ!

<メルマガ創刊>

週刊で月曜日に配信です。「米国株のコツ」として週間展望や読者様からの質問コーナーを設けて、ブログとは違う自分自身の主観も含めていきたいと思います!1か月購読継続で1か月無料期間もあります。月間1100円です。

【つみたてNISAに最適・投資信託も楽天ポイントで可能】