米国の経済的な不安要素でいくつか気になった事があるので、今回はその内容を纏めておきたいと思います。またこの不安要素の原因でいくつか株価が上げ遅れてる割安なセクターや銘柄があるので、そちらもピックアップしますね。

原油・金融・航空・レジャー関係は既に沢山のブロガーさんが記事にしていますので、そちらは割愛しますので、ご了承ください。

・米国住宅関係→不動産住宅リート

・中小企業倒産リスク→不動産小売り・オフィスリート

・CLO問題→BDC

・米国不動産リートETFへの投資はありか?

では米国株投資家もみあげの「【米国株】割安銘柄を探してみた!米国経済の不安要素とは?」をお楽しみください。

*投資判断はあくまで自己責任で

米国住宅関係

米国住宅関係の試練

住宅着工件数は8年前まで落ち込んでいます。現在は表面上にそれほどの影響はでてきていませんが、これは後から経済の上昇時に響いてきます。住宅受注が減る分だけ雇用が減ると考えればいいかと。

3月米住宅着工、36年ぶり大幅減 景気回復の重荷に :日本経済新聞

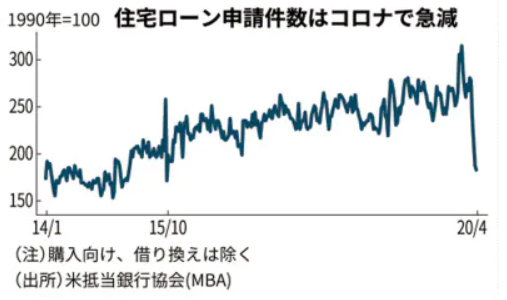

住宅ローン申請件数も激減しています。割合としては2015年と同じ位だという事。景気後退を明確に表していると考えられます。前年同期対比だと35%の減少になります。

また、中古住宅の販売件数は2月に577万戸と13年ぶりの高水準。ところがレッドフィンの調査では6~10日の住宅購入の契約数は前年の同時期の半分というデータがあります。

割安銘柄

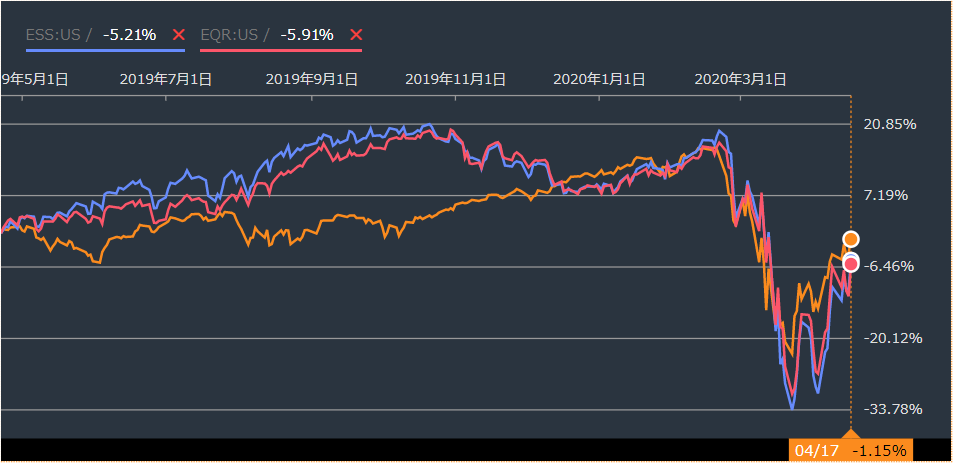

住宅関係がここまで不調だと割安でおかれてる銘柄としては不動産リートの住宅関係が対象になると思います。代表的な銘柄としてIYRやUSRTといった、日本から投資できる米国不動産リートETFに含まれる【EQR】やサンフランシスコの不動産をメインとした不動産リートETFの【ESS】の1年間のチャートを見てみます。

*Bloomberg(オレンジ色がS&P500)

また中古住宅販売件数が落ち込んでるという事は、現在比較的高値になってしまっている【HD】ホームデポなどは中古住宅専門の資材を販売してるために、状況的に見て、株価が下落する可能性はあり得ると考えます。

中小企業関係

中小企業の破産リスク

中小企業の破産リスクが上昇しています。750万ものスモールビジネスが倒産のリスクを抱えていると報道がありました。

これはもちろんコロナパンデミックの消費低下の影響も大きいのですが、トランプ2兆ドルプランからの中小企業ローン35兆円分は枯渇してると報道があります。またローンが本当に必要な中小企業にいきわたってないというリスクも懸念されてるからだと考えられます。(ファンドに食い物にされてる)

割安銘柄

次にご紹介するBDC関係の銘柄は割安でおかれてる可能性があります。BDCは性質上ベンチャーキャピタルへの高金利の融資が多いために、中小企業不安が広がると株価は下落していきます。

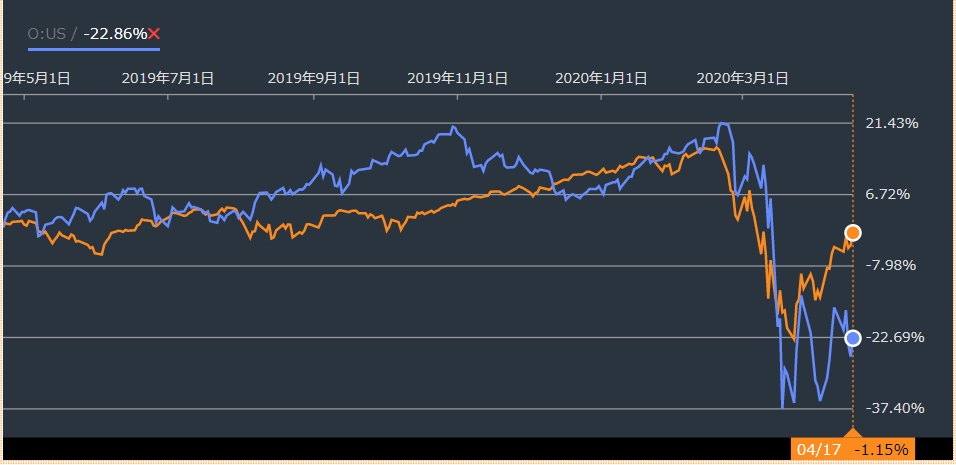

また不動産関係においても小売り・オフィス関係のリートは割安でおかれています。例えば自分が投資している【O】という小売り系の不動産リートの1年間のチャートを見てみます。

見事に上昇が遅れていて出遅れてますね。上がりきらないで止まってるのがわかります。

*Bloomberg(オレンジ色がS&P500)

CLO債問題

CLO債問題

Collateralized Loan Obligationの略称で和訳はローン担保証券。資産担保証券の一種である。金融機関が事業会社などに対して貸し出している貸付債権(ローン)を証券化したもので、ローンの元利金を担保にして発行される債券のことをいう。

米国で同社が格付け対象とするローン担保証券(CLO)債券のうち、約19%に相当する220億ドル(約2兆3660億円)分について、格下げの可能性。

見直し対象のCLO債券の40%余りが投資適格級で、「A」が13、「Baa」の水準が355、残りが「CCC」までの投機的水準

割安セクター

CLO問題に関わっていて、更に先ほどの中小企業倒産問題も影響があるとしたらBDC銘柄じゃないでしょうか。

BCDの説明は下記になります。

・Business Development Company(ビジネス・デベロップメント・カンパニー)の略称、米国で中堅企業や新興企業等の事業(未上場企業も含まれる)を、金融・経営面で投融資する投資会社

・利益の90%以上を投資家へ配当として分配することで法人所得税の免除あり

・BDCは上場し、自身の株から資金を調達し、融資をするため、間接的に中小企業に投資をしている

・少なくとも資産の70%を法律で定められた適格投資対象(時価総額2.5億ドル未満の未公開企業の株式、ローン、債券など)に投資すること

・中小企業メインのレバレッジドローン市場に投資をしている。(レバレッジドローン市場とは、格付けが低く、債務過多の企業でも借り入れができる市場)

・CLO(Collateralized Loan Obligation)ローン担保証券に投資をしている。

BDC代表銘柄

・ARCC :エイリス・キャピタル【ARCC】配当率13.1%

シニアローンの占める割合が73%。(相対的にリスクの低い・返済順位が他の債権より高いローン)

ARCCは皆さんご存じの三菱サラリーマンさんのブログがわかりやすいです。

https://freetonsha.com/2019/06/25/arcc-2/

・HTGC :ハ―キュリ―ズ・キャピタル【HTGC】配当率14.25%

石油・ガス関係・CLO(ローン担保証券)・CMBS/RMBS ( 住宅ローン担保証券)・金属への投資などには投資しないと明言してるそうですよ。

HTGCはこちらのブログが非常にわかりやすかったです。

利回り10%! BDCの「Hercules Capital – ヘラクレス・キャピタル (HTGC) 」を買ってみました。 – サラリーマンの資産運用のお勉強

まとめ

では「【米国株】割安銘柄を探してみた!米国経済の不安要素とは?」をまとめていきますね!

今回は米国経済の不安要素から米国株の割安銘柄を少しお伝えしていきました。株価が上昇してバブルに見えてる局面においても実は割安でおかれてる銘柄は探してみると結構あります。

ただしこれらの銘柄に共通していることは割安でおかれてるという事はリスクも大きいという事です。特にBDCは高配当ゆえに狙ってる投資家も多いと思うのですが、投資するとしても最小限にとどめた方がいいと思います。

自分としては特に住宅関係の不動産に投資するのはありだと思っています。事実住宅不動産関係は米国は常に値上がりし続けてる伝説があります。

もし今回の割安銘柄のリスク度合いを付けるとしたら、不動産住宅リートETF>>不動産小売り・オフィスリートETF>>>>BDCになると思います。

不動産リートは日本からだと【IYR】や【USRT】で投資できます。こちらの詳細な分析は別記事でまたお伝えしますので、楽しみにしててください。

では皆さんの米国株投資による長期的な資産運用を祈って!

*投資判断はあくまで自己責任で

Keep your finger's crossed!

↓応援ポチっとありがとうございます!↓

↓面白かったら是非ともシェア願います↓

<あわせてよみたい!みたい!>

二番底がくるとしたらどういった視点があるかどうか、ラマダンやセルインメイに注目した内容になります。是非動画みてみてくださいね!