2月の配当金は6.5万円でした。現在の下落相場においての配当金のありがたさは格別なものになっています。理由としては株価が下落しても配当金は変わらず入金されるからです。

そして配当金のもう一つのありがたさとしては、もみあげの戦略的に損切りも必要と判断すれば行う戦略なので、配当金の収益があると考えられると精神的な負担が少なく損切を行う事ができるからです。

来週から上昇の可能性もあるとは噂されていますが、もみあげはそこまで楽観的にも思えないので、まだ下落する可能性もあると考えています。

だからこそ株価における損失は仕方がないですが、配当金の総額は落ちないように自分のポートフォリオはコントロールしていきたいです。

ではもみあげ米国株投資家の「【米国株】2月配当金6.5万円!暴落が来ても配当金は最高!」をお楽しみください。

*投資判断はあくまで自己責任で

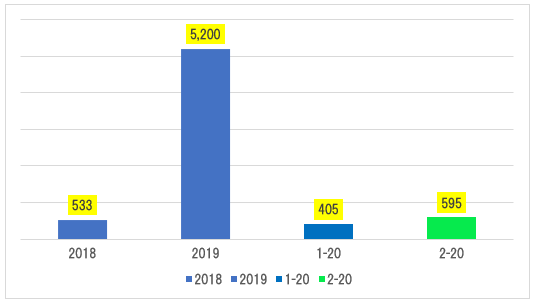

2月配当金 6.5万円($595)

2月配当金実績の結果は約6.5万円($595)になりました。

現在の株価下落局面において配当金はメンタル的に非常に心強いといえます。業績が悪化して減配や無配という状況にならないと信じれる銘柄を保有しておけば、配当金は確実に入手できる株式投資のメリットだからです。

もちろん上記配当は全てもみあげが運用で利用している米国証券会社のCharles SchwabにてDripの制度を利用して配当再投資しています。

*DRIPは配当金をそのまま手数料無しで、配当をだした銘柄にそのまま再投資できる仕組みになります。複利での資産運用の大きな力になるシステムです。

配当金はとにかく減配しない銘柄やETFにコツコツと投資を続けて、配当金も積み立てていくことによって大きく増加させることが可能です。

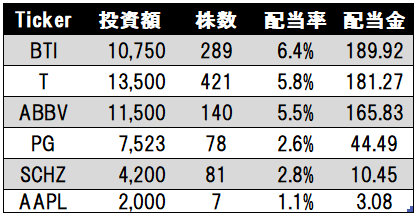

配当金明細

配当明細になります。2月は配当金として非常に大きな月になりました。理由としては配当率が5%を超える3銘柄の配当があったからです。

但し3か月後の配当金は間違いなく減ると思います。というのが上記高配当銘柄の中で【ABBV】を既に売却してしまったからです。

アッヴィ売却の理由

アッヴィは正直将来化ける可能性もあるし、今後再度ホルダーにならないというわけでもないです。

但し現在の下落相場において、非常にボラティリティも高いですし、また下落から再度上昇相場になる際に、もっと株価上昇が期待できる銘柄があるのではないかと判断したからの売却です。

またもう1点、ヘルスケアセクターにおいてもみあげは【JNJ】ジョンソンエンドジョンソンと【UNH】ユナイテッドヘルスを保有しています。この2銘柄で正直ヘルスケアセクターの全てのセクターを網羅できています。

バイオや新薬という分野のアッヴィを所有して、ヘルスケアセクターが分野がダブってるという判断をしたのもあります。状況を見てまた投資は検討していきます。

配当予定

3月配当予定

3月の配当予定は今のところ下記5銘柄からの配当金を予定しています。

【JNJ】ジョンソンエンドジョンソン:ヘルスケアセクター総合デパート、配当率2.5%

【D】ドミニオン:公益エネルギー、配当率4.5%

【MCD】マクドナルド:一般消費財、配当率1%

【UNH】ユナイテッドヘルス:ヘルスケアの保険、配当率5.8%

【MSFT】マイクロソフト:ハイテクのエース、配当率2.4%

【V】ビザ:フィンテック、決済サービス、配当率

【HD】ホームデポ:一般消費財、米国住宅内需、配当率

【AWK】アメリカンウォーターワークス:公益、水事業で内需特化

【SCHB】インデックスETF:VTIと同じリターンを期待

【SCHD】高配当ETF:VYMと同じリターンを期待

まとめ

では「【米国株】2月配当金6.5万円!暴落が来ても配当金は最高!」をお楽しみ頂けたでしょうか?

最後にもみあげとしての配当金総額は2018年8月からトータルして現在70万円を超えています。そしていってみれば70万円損切したとしても配当金が無くなっただけと考えられるんです。

上記もあるので、含み益だけではなく配当金は下落相場におけるリスクヘッジになると考えています。含み益だけを見てしまうとそれが含み損になった際に精神的に余裕がなくなりますが、配当金もあると精神的な安定性は増します。

自分の長期投資における最も大切な要素は精神的な安定性です。とにかく長く株式マーケットに居続ける事、それを考えた際にインカムとキャピタルの両立を考えた戦略は自分にとって非常にマッチしてると思います。

皆さんも今回の下落相場をいいきっかけとして、自分にとって最も適した投資戦略を再度考えてみるのもいいと思いますよ。

では皆さんの米国株投資のの配当金による長期的な資産運用と祈って!

*投資判断はあくまで自己責任で

Keep your finger's crossed!

↓応援ポチっとありがとうございます!↓

↓面白かったら是非ともシェア願います↓

<あわせて読みたい!見たい!>

この下落相場の局面において、配当金戦略を用いたいなら是非とも高配当ETFで投資してみてください。高配当銘柄よりは遥かにリスクが低く誰でも配当金戦略を実現できます。

動画でも配当という力強さに関して詳しくお話ししています。なぜそんなに米国企業は連続増配が可能なのか?必見です!